Ի՞նչ կարելի է սպասել եվրոպարտատոմսերի երկրորդ թողարկումից

ՀՀ կառավարության հունվարի 30-ի նիստում հաստատվեց եվրոպարտատոմսեր տեղաբաշխելու նպատակով միջազգային իրավախորհրդատուի և գլխավոր տեղաբաշխողի հետ պայմանագրեր կնքելու որոշումը: Միաժամանակ, փետրվարի 5-ին Հայաստանի վարչապետ Հովիկ Աբրահամյանի` Ռուսաստանի Դաշնություն կատարած այցի շրջանակում ստորագրվեց համաձայնագիր, որով Ռուսաստանը Հայաստանին վարկ պետք է հատկացնի՝ ՀԱԷԿ-ի շահագործման ժամկետի երկարաձգման աշխատանքների ֆինանսավորման համար: Հաշվի առնելով, թե 2 տարի առաջ թողարկված եվրոպարտատոմսերով ներգրավված միջոցներն ինչպես օգտագործվեցին, 168.am-ն անկախ փորձագետ, Թուլեյնի համալսարանի բիզնես-կառավարման մասնագետ Արտակ Քյուրումյանից հետաքրքրվեց, թե՝ արդեն եվրոպարտատոմսերի արդյունավետությունն ինչպե՞ս եք գնահատում, այժմ որքանո՞վ արդյունավետ կլինի դրանց տեղաբաշխումը, ու ընդհանրապես պահանջարկ կունենա՞ն, թե՞ ոչ, նաև թե ի՞նչ կապ կարող է լինել ՌԴ-ի կողմից ՀՀ-ին նոր վարկի տրամադրման ու կրկին թողարկվելիք պարտատոմսերի միջև:

«Չգիտեմ՝ արդյունավետություն հասկացության տակ ով ինչ է հասկանում։ Դա հարաբերական հասկացություն է, և քննարկումը հարցի հստակեցում է պահանջում,- ասաց Ա. Քյուրումյանն ու հավելեց,- 2013թ․ պետական բյուջեի դրամական հոսքերի, եկամուտների և ԱԺ-ի կողմից հաստատված բյուջեով նախատեսված ծախսերի ու պարտքի մարումների կատարման տեսակետից արտարժութային պարտատոմսերի թողարկման կարիք չկար։ Հավանաբար՝ այդ պարտատոմսերի թողարկումն այլ նպատակ է հետապնդել»։

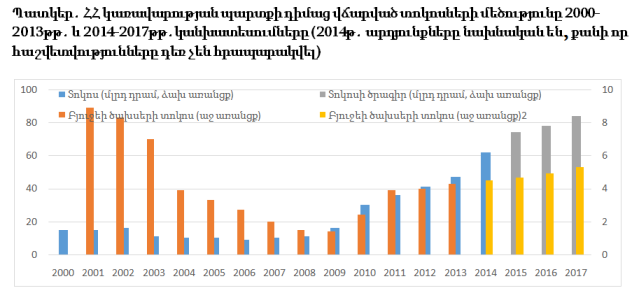

Թե ի՞նչ կարելի է այժմ սպասել եվրոպարտատոմսերի թողարկումից, Ա. Քյուրումյանը նշեց, որ 2013թ․ համեմատ մի շարք հանգամանքներ փոխվել են, Հայաստանի վարկանիշը նվազել է, իսկ դա նշանակում է, որ ֆինանսական շուկաներից միջոցների ներգրավման պայմանները կարող են վատանալ, ներգրավվող միջոցների տոկոսադրույքները կարող են բարձրանալ. «Կարևոր է գնահատել առաջիկա տարիների բյուջեների վրա պարտքով պայմանավորված դրամական հոսքերի ազդեցությունը, այսինքն, թե առաջիկա տարիներին մեր երկիրն ինչ ֆինանսական ռեսուրսներ է հատկացնելու պարտքի վրա հաշվեգրվող տոկոսները վճարելու և պարտքի մայր գումարը պարտատերերին վերադարձնելու համար։ 2009-ից ի վեր ՀՀ կառավարությունը պարտքի դիմաց ավելի շատ տոկոսներ է վճարում, քան նախկինում էր։ Մտահոգողը ոչ միայն բացարձակ մեծությունն է, այլ նաև պետության ծախսերում դրանց հարաբերական ավելացումը»։

Ա. Քյուրումյանը նշեց, որ 2008-2009թթ. կառավարության պարտքի դիմաց վճարվող տոկոսների համար հատկացումները կազմում էին պետական բյուջեի ծախսերի 1.5-2.0 տոկոսը։ Համաձայն կառավարության 2015-2017թթ. միջնաժամկետ ծախսային ծրագրի, որով տարեկան 5.0-5.2 % տնտեսական աճ է նախատեսվում, 2017-ին պարտքի դիմաց վճարվող տոկոսների համար հատկացումները կկազմեն բյուջեի ծախսերի մոտավորապես 5.3 %-ը։ Պարտքի սպասարկման համար հատկացվող միջոցների աճը, ըստ փորձագետի, նշանակում է, որ ավելի քիչ միջոցներ են մնալու պետական այլ ծախսերի համար, և դրանք հարաբերականորեն ավելի փոքր ծավալներով են ֆինանսավորվելու։

«ՀՀ կառավարությունն իր 2015-2017թթ․ միջնաժամկետ ծախսային ծրագրում ընդհանուր կերպով նշում է, որ «առաջիկա տարիներին կիրակա¬նացնի եվրոպարտատոմսերի նոր թողարկումներ», սակայն չի հստակեցվում, թե երբ, իսկ տոկոսավճարների հաշվարկում Ձեր կողմից նշված նոր վարկերի և պարտատոմսերի դիմաց վճարվող տոկոսների համար միջոցներ նախատեսված չեն»,- ասաց Ա. Քյուրումյանը:

Ըստ նրա՝ մի քանի հանգամանքով պայմանավորված, նոր ներգրավվող պարտքը բացասական ազդեցություն է ունենալու պետական բյուջեի ծախսերի վրա՝ նվազեցնելով բազմաթիվ այլ ոլորտների համար անհրաժեշտ ֆինանսավորման ծավալները․

1) Եթե ենթադրենք, որ կառավարության վարկավորման պայմանները մնում են նույնը, պարտքի մեծացումը հանգեցնում է դրա դիմաց վճարվող տոկոսների ավելացման։

Սակայն դժվար է հավատալ, որ վարկանիշի անկումից հետո վարկավորման պայմանները կմնան նույնը։

2) Ֆինանսական շուկաներից բարձր տոկոսադրույքներով միջոցների ներգրավմամբ և միջազգային ֆինանսական կառույցներից արտոնյալ պայմաններով ներգրավվող միջոցների տեսակարար կշռի նվազմամբ պայմանավորված՝ պարտքը թանկանում է, և մեծանում են պարտքի սպասարկման ծավալները, ինչը բյուջեից ավելի շատ միջոցներ է պահանջելու։

3) Հաշվի առնելով այն հանգամանքը, որ նշված պարտքային միջոցները գնանշված են լինելու արտարժույթով, ազգային արժույթի հնարավոր արժեզրկման արդյունքում ավելի շատ դրամ է պահանջվելու պարտքի դիմաց վճարումներ կատարելու համար։ Օրինակ, 2013թ․ սեպտեմբերին թողարկված արժեկտրոնային պարտատոմսերի գծով տոկոսավճարների համար, ինչքան հիշում եմ, 2015թ․ ՀՀ պետական բյուջեով 17.3-17.4 մլրդ դրամ է նախատեսված։ Եթե հաշվի առնենք, որ կառավարությունը դրանց դիմաց պետք է ամեն տարի վճարի մոտավորապես 42մլն

ԱՄՆ դոլար, ապա ստացվում է, որ ԱՄՆ դոլարի փոխարժեքը հաշվարկվել է մեկ ԱՄՆ դոլարի դիմաց մոտավորապես 411 ՀՀ դրամ։ Նույնիսկ, եթե 2015թ.-ի բյուջեով նախատեսված պարտքային գործարքները կատարվեն այդ փոխարժեքով, ապա հետագա տարիների պետական բյուջեներում փոխարժեքը վերանայվելու է, ինչը հանգեցնելու է 2015-2017թթ․ միջնաժամկետ ծախսային ծրագրով պարտքի հետ կապված գործարքների ծավալների ավելացման։

Ա. Քյուրումյանն ուշադրություն հրավիրեց այն հանգամանքի վրա, որ 2014թ․ հուլիսին հաստատված միջնաժամկետ ծախսային ծրագրում ՀՀ կառավարությունը դիտարկել է առավելագույնը հինգ տոկոս արժեզրկման հնարավորությունը («Հաշվի առնելով, որ պատմականորեն և՛ արժևորման, և՛ արժեզրկման ուղղությամբ փոխար¬ժեքի տատանումների բացարձակ շեղման միջին չափը չի գերազանցել 5.0%-ը, որպես ռիսկ է դիտարկվել ԱՄՆ դոլարի նկատմամբ դրամի առավելագույնը 5% արժեզրկումը:»):

«Կառավարությունը պետք է գնահատի այն ծանրությունը, որ ավելացնում են նոր վարկերն ու պարտատոմսերը։ Եթե որոշում կայացնողները գտնում են, որ կառավարությունը կկարողանա կատարել պարտքի գծով բոլոր վճարումները, առանց կրճատելու հանրությանը մատուցվող ծառայությունների համար անհրաժեշտ ֆինանսավորումը, առանց այդ ծառայությունների հետ կապված ծախսերը կամ դրանց մի մասը սպառողների վրա տեղափոխելու, առանց հանրային ծառայությունների սակագները կամ հարկերի դրույքաչափերը բարձրացնելու և պետության կողմից տարվող քաղաքականության մեջ այլ էական փոփոխություններ կատարելու, ապա, իհարկե, կարելի է պարտքն ինչքան ասես ավելացնել»,- ասաց նա:

Փորձագետի խոսքով՝ մեր օրերում բազմաթիվ երկրների պետական պարտքը գերազանցում է համախառն ներքին արդյունքի մեծությունը, սակայն անհրաժեշտ է նաև հիշել, որ պատմությանը հայտնի են դեպքեր, երբ երկրները սնանկ են ճանաչվել նույնիսկ այն դեպքում, երբ պարտքը չի գերազանցել համախառն ներքին արդյունքի 20 %-ը։

«Հայաստանի Հանրապետությունը պարտքի սպասարկման հետ կապված խնդրի մեկ անգամ արդեն առերեսվել է։ «Գույք՝ պարտքի դիմաց» գործարքը թույլ տվեց բարելավել պարտքի հետ կապված իրավիճակը։ Այդ տարիներին ՀՀ պետական պարտքը չէր գերազանցում համախառն ներքին արդյունքի 47 %-ը»,- հիշեցրեց Ա. Քյուրումյանը։